|

Software pro finanční analýzu  Software Demo Ceník Koupit |

Co by měl finanční manažer vědět o finanční analýze

Pokud tvoříte finanční analýzu firmy, řídíte se určitými pravidly a postupy. A ty na sebe navazují.

Obsah stránky

Jak byste měli postupovat při vypracování firemní finanční analýzy

1. Stanovte účel provedení finanční analýzy a její cíle

2. Připravte si potřebné zdroje dat o podniku

3. Udělejte fundamentální analýzu podniku metodou SWOT analýzy

V dalších krocích finanční analýzy použijte program FinAnalysis

1. Udělejte horizontální a vertikální analýzu aktiv a pasiv, nákladů a výnosů

2. Vypočítejte poměrové ukazatele - rentabilita, likvidita, aktivita, zadluženost

3. Zpracujte bankrotní modely pro možnosti zjištění možného bankrotu firmy

4. Udělejte zhodnocení vypočítané finanční situace podniku

Pro další kroky analýzy použijte výsledky analýzy z programu FinAnalysis

1. Srovnejte vypočtené hodnoty ukazatelů s konkurencí a odvětvím

2. Doplňte SWOT analýzu o skutečnosti zjištěné kvantitativní analýzou

3. Vypracujte doporučení pro zlepšení stavu hospodaření

4. Udělejte odhad budoucího vývoje na základě zjištěných skutečností

Finanční analýza se sestává z logických kroků, které na sebe navzájem navazují:

V první řadě si stanovte cíl, proč finanční analýzu tvoříte. Jako cíl finanční analýzy by pro vás mělo být poznat finanční zdraví firmy a identifikovat její slabé stránky. Cílem může být ale také poznání konkurence, pokud vytváříte finanční analýzu z výkazů cizí firmy.

V dalším kroku vyberte vhodné ukazatele a způsob jejich vyčíslení. Analýza by měla obsahovat horizontální a vertikální analýzu, poměrové ukazatele, vývoj třžeb, produktivity, apod.

Následně porovnejte získaná data s konkurencí v daném odvětví a k hlavním konkurentům. Porovnejte data s historickými výsledky podniku, s plánem a třeba i mezi jednotlivými odděleními podniku.

Dále byste měli odhalit vzájemné vztahy mezi jednotlivými ukazateli finanční výkonnosti podniku a v případě potřeby najít příčiny špatného stavu podniku. Na to pak musí přirozeně navázat návrh a realizace opatření na změnu nedostačujícího stavu.

Finanční analýzu byste měli ideálně zakončit vyhodnocením výsledků přijatých opatření v rámci finančního řízení firmy, vypracováním doporučení pro zlepšení stavu hospodaření a vytvořením odhadu budoucího vývoje na základě zjištěných skutečností.

1. Stanovte účel provedení finanční analýzy a její cíle

Jako cíl finanční analýzy by pro vás mělo být poznat finanční zdraví firmy a identifikovat její slabé stránky, které by mohly firmě v budoucnu působit menší či větší problémy, a naopak stanovit její silné stránky, o které by mohla v budoucnu opírat svou činnost.

Vašim smyslem pro vytvoření finanční analýzy by mělo být získání hlubšího poznání ekonomických souvislostí uvnitř subjektu s cílem poskytnout skutečný obraz o jeho hospodaření. Za pomoci speciálních metodických prostředků vytvoříte diagnózu finančního hospodaření („zdraví“) subjektu. S kvalifikovanou a pravidelně prováděnou diagnózou odhalíte případné poruchy finančního "zdraví" v době, kdy je ještě možné různými řídícími zásahy tyto omyly napravit.

K čemu bude finanční analýza sloužit - hlavním finančním cílem bývá zvyšování tržní hodnoty podniku a tedy zvyšování bohatství jeho vlastníků. Dále manažeři mohou preferovat krátkodobé výsledky, podle kterých je posuzována jejich zdatnost a výkonnost. Akcionáři (společníci) mají prioritní zájem o finančně-účetní informace. Zaměstnanci by preferovali rozdělení veškerých přebytků vytvořených podnikem na své mzdy.

Více o cílech pro sestavení finanční analýzy

2. Připravte si potřebné zdroje dat o podniku

Kvalita získaných informací se odráží v přesnosti a vypovídací schopnosti výsledků finanční analýzy. Sběr dat byste proto neměli podcenit a měla by mu být věnována patřičná pozornost. Základními daty jsou údaje čerpané z účetní závěrky, z finančních výkazů firmy za poslední roky. Kromě těchto dat však nesmíte zapomínat i na další zdroje, kterými jsou:

- ekonomické výkazy rozvaha, výsledovka, výkaz cash flow

- příloha účetní závěrky, výroční zprávy společnosti

- údaje z finančního nebo kapitálového trhu

- ekonomická a podniková statistika, podnikové plány, nákladové kalkulace, další podnikové evidence

- zprávy vedoucích pracovníků, auditorů, komentáře manažerů

- odborný tisk, nezávislá hodnocení

- zjištění hodnot o konkurenci a odvětví činnosti

Zdroje firemních dat můžeme potom rozdělit na interní a externí:

- interní zdroje jsou účetní výkazy, vnitropodnikové účetnictví, mohou to být i méně oficiální informace, získané například rozhovorem se zaměstnancem.

- externí zdroje jsou informace získané zvenčí podniku. Zprávy odborného tisku, burzovní informace, nezávislá hodnocení, makroekonomické údaje.

Externí uživatelé využívají výroční zprávy, zprávy auditora apod. Jako zdroj dat slouží často uložené závěrkové zprávy na Obchodním rejstříku https://or.justice.cz/ias/ui/rejstrik-$firma?.

Dále je dobré využít informační databáze různých veřejných i komerčních (placených) serverů, odkud se dají čerpat informace o ostatních konkurenčních společnostech, o situaci v odvětví a v neposlední řadě o celkovém stavu v průmyslu.

Pro porovnání s českými průměry průmyslových podniků si můžete stáhnout ze stránek Ministerstva průmyslu a obchodu Finanční analýzy podnikové sféry. MPO ČR dělalo obsáhlé finanční analýzy českého průmyslu, vhodně rozděleného, až do roku 2019 včetně. Od roku 2020 je nezpracovává, respektive na svých stránkách už nenabízí.

3. Udělejte fundamentální analýzu podniku metodou SWOT analýzy

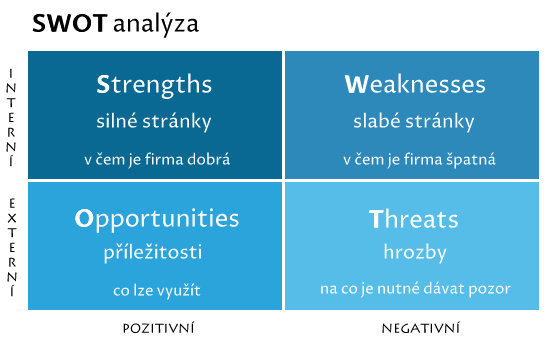

Zpracujte prvotní základní kvalitativní analýzu. Nejčastější metodou je zpracování předběžné SWOT analýzy. Výsledkem fundamentální analýzy podniku je obvykle identifikace prostředí, ve kterém se podnik nachází.

Analýzou SWOT analyzujte vnitřní a vnější prostředí, ve kterých se firma pohybuje. Vnitřní prostředí určuje silné a slabé stránky firmy. Ty jsou v přímé kompetenci firmy a je tedy možné je poměrně snadno změnit. Druhou rovinou je analýza vnějšího prostředí podniku, které leží mimo kontrolu podniku. Cílem analýzy vnějšího prostředí je určení možných příležitostí pro rozvoj firmy a zároveň identifikace možných rizik, které by rozvoj firmy mohly znemožnit nebo dokonce ohrozit stávající pozici firmy na trhu.

SWOT analýza je jednoduchý a přehledný nástroj pro strategické řízení, který slouží k posouzení vnitřních a vnějších faktorů ovlivňujících podnik. Název je složen z počátečních písmen čtyř anglických slov:

- S – Strengths (Silné stránky): vnitřní přednosti firmy, které jí dávají výhodu vůči konkurenci (např. kvalitní produkty, silná značka, loajální zákazníci, inovace).

- W – Weaknesses (Slabé stránky): vnitřní nedostatky nebo omezení, která firmu oslabují (např. vysoké náklady, zastaralé technologie, slabý marketing).

- O – Opportunities (Příležitosti): vnější pozitivní faktory, které může firma využít ke svému rozvoji (např. růst trhu, nové trendy, legislativní změny).

- T – Threats (Hrozby): vnější rizika, která mohou ohrozit podnikání (např. silná konkurence, ekonomická krize, změny v regulaci).

SWOT analýza pomáhá firmám lépe pochopit svou pozici na trhu, formulovat strategii a rozhodnout o prioritách. Využívá se při plánování, hodnocení projektů, vstupu na nový trh i při analýze konkurence. Je efektivní díky své jednoduchosti, ale vyžaduje kvalitní vstupní informace a objektivní pohled.

V následujících krocích finanční analýzy použijte SW FinAnalysis

jako programového pomocníka pro výpočet kvantitativní, technické finanční analýzy

1. Udělejte horizontální a vertikální analýzu položek aktiv a pasiv, nákladů a výnosů

Horizontální analýza výkazů, také jako analýza vývojových trendů

V horizontální analýze porovnáváte položky výkazů v čase, sledujete trend položky. Máte-li dostatečnou časovou řadu, jste pak schopni vysledovat určité tendence směřování sledovaných veličin (tržby, aktiva, náklady...) a vyvodit patřičné závěry. Změnu lze zobrazit buď jako absolutní hodnotu (finanční rozdíl položky ve 2 následujících letech) nebo jako relativní hodnotu mezi 2 roky v procentech. Již v tomto stádiu analýzy se dají postřehnout momenty, kdy vývoj dvou korespondujících položek se dostává do kolize se známými finančními pravidly - např. že trend vývoje dluhů není v náležitém souladu s trendem výsledku hospodaření.

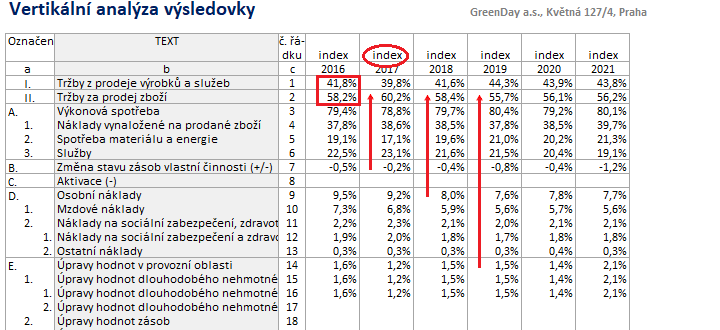

Vertikální analýza výkazů, neboli procentní rozbor komponent či strukturální analýza

Ve vertikální analýze se zabýváte stupňovitým rozborem jednotlivých složek tvořících jeden souhrnný finanční ukazatel. Tato analýza tak ukazuje podíl jednotlivých položek na jejích agregovaných hodnotách, většinou v rozvaze na celkových aktivech, ve výsledovce na celkových tržbách. Zde můžete vidět např. procentuální nárůst položky vůči celku ve srovnání s minulým obdobím.

Jako příklady můžeme vzít následující události: Pokud vypočteme z výsledovky například podíl mzdových nákladů na celkových tržbách, tak tímto jednoduchým výpočtem (mzdové náklady / (tržby za zboží + tržby za výrobky a služby)) provedeme vertikální analýzu výsledovky. Pokud vezmeme jednu položku aktiv (např. oběžná aktiva) a poměříme ji k celkovým aktivům, potom se jedná o vertikální analýzu rozvahy.

Analýza stálých aktiv Analýza zásob

Analýza pasiv Pohledávky a závazky

2. Vypočítejte poměrové ukazatele - rentabilita, likvidita, aktivita, zadluženost, ...

Ve finanční analýze existují tyto poměrové ukazatele:

- ukazatelé rentability

- ukazatelé aktivity

- ukazatelé zadluženosti a finanční struktury

- ukazatelé likvidity

- ukazatelé kapitálového trhu

- ukazatelé provozního cash flow

Poměrová analýza je základním nástrojem finanční analýzy. Poměrové ukazatele vznikají poměrem 2 absolutních ukazatelů (např. poměr čistého zisku a tržeb). Výhodou je, že redukují údaje lišící se podle velikosti společností a umožňují mezipodnikové srovnání. Výsledkem poměrové analýzy jsou informace týkající se kapitálové struktury a zadluženosti podniku, schopnosti podniku hradit krátkodobé závazky a využívat efektivně aktiva při podnikové činnosti a schopnosti managementu zhodnotit prostředky vlastníků podniku.

Zjistěte si výsledné hodnoty ukazatelů rentability. Ty vypovídají o tom, jak efektivně dokáže podnik zhodnotit vložený kapitál. Jedná se o poměr zisku nejčastěji k vloženému kapitálu. Rentabilita vyjadřuje schopnost kapitálu přinášet zisk. Dále potřebujete sledoval likviditu firmy. Ta vyjadřuje schopnost jakékoli složky majetku přeměnit se v peníze. Je důležitá ve chvíli, kdy má firma nedostatek peněz a přitom je nucena uhradit okamžitě splatné závazky. Také zjistíte objem a dobu, po kterou je kapitál vázán v jednotlivých formách majetku (pohledávky, zásoby, stroje, ...) firmy, neboli ukazatele aktivity. To má význam pro zjištění potřebného objemu kapitálu k realizaci činnosti firmy a k vytvoření zisku.

Poměrové ukazatele vám tedy:

- Říkají vám, zda váš majetek používáte rentabilně, měří efektivnost vloženého kapitálu do společnosti a schopnost vytvořit nové zdroje.

- Počítají likviditu, tedy avizují vám, jak si na tom stojí vaše firma ve vztahu ke svým krátkodobým závazkům, jak rychle jste schopni své závazky splácet.

- Říkají, jak efektivně ve firmě hospodaříte s aktivy (majetkem, pohledávkami, zásobami...), jak dlouho v nich máte vázány finance.

- Přinášejí informace týkající se úvěrového zatížení vaší firmy. Úvěry jsou do určité míry žádoucí, ale nesmíte firmu zatěžovat příliš vysokými finančními náklady.

Více o poměrových ukazatelích

3. Zpracujte bankrotní a bonitní modely pro zhodnocení výsledků hospodaření

Prostřednictvím důkladné finanční analýzy hlouběji pronikáte do výkonu a schopnosti firmy. Často se používají paralelní ukazatelové soustavy pro analýzu finanční situace podniku. Tyto soustavy zahrnují vybrané ukazatele, které jsou považovány za rovnocenné a jsou rozděleny do skupin podle toho, které oblasti podnikového hospodaření pokrývají. Bonitní a bankrotní modely jsou klíčovým řešením pro správný výběr ukazatelů. Tyto modely se snaží minimalizovat subjektivitu při výběru důležitých ukazatelů a jejich významnosti.

Všechny modely pracují s několika vybranými ukazateli, kterým jsou přiřazeny váhy. Výsledkem modelu je jediná hodnota, která umožňuje hodnocení společnosti. Právě hodnocení na základě jedné výsledné hodnoty je výhodou této skupiny nástrojů. Smyslem těchto modelů je říci, zda je společnost finančně zdravá či nikoliv a zda jí v blízké budoucnosti hrozí nebezpečí úpadku. Pomocí vytvořených vzorců se předvídá, jestli firma přináší zisk či se ubírá spíše k bankrotu. Předpověď bankrotu lze zjistit již několik let před skutečným zbankrotováním.

Různé bankrotní a bonitní modely byly vytvořeny finančními analytiky na základě reálných dat konkrétních společností v různých zemích a časech. Tato finanční analýza skrze bankrotní modely umožňuje předpovědět, zda firma generuje zisk nebo směřuje k bankrotu. Velmi užitečné jsou tyto modely pro investora při posouzení koupě akcií či dluhopisů firmy.

Různé použité bankrotní a bonitní modely:

- Index IN05

- Aspekt Global Rating

- Bilanční analýza Rudolfa Douchy

- D-skóre - Index České národní banky

- Index IN95 + IN99 + IN01

- Altmanovo Z-skóre

- Tafflerův model

- Beermanova diskriminační funkce

- Beaverův model

- Springateův model

- Fulmerův model

- Index bonity

- Kralicek rychlý test, modifikace Kislingerová

- Grünwaldův index bonity

Více o bankrotních modelech

4. Udělejte zhodnocení vypočítané finanční situace podniku

Pro zhodnocení situace podniku byste měli vycházet ze skutečných údajů pro jejich následnou analýzu a provedení objektivního rozhodnutí. Toto rozhodnutí však nelze učinit na základě jedné hodnoty či ukazatele. K zajištění komplexního zhodnocení finanční situace podniku je nutné jednotlivé ukazatele a hodnoty sledovat ve vzájemných souvislostech. Srovnávání finančních ukazatelů by mělo probíhat v čase, prostoru a vůči normě.

Z vypočtených výsledků finanční analýzy se odvozuje prvotní interpretace zanalyzovaných dat

- identifikace modelu dynamiky - analýza vývoje ukazatelů v čase mezi jednotlivými obdobími

- kauzální analýza, která hodnotí vztahy mezi jednotlivými ukazateli (pyramidální rozklady)

- korekce a zjištění odchylek položek nebo ukazatelů v časové řadě

Jako srovnávací bázi výsledků finanční analýzy bereme:

- Čas: porovnáváme dosažené výsledky s výsledky minulými a můžeme tak zhodnotit trend růstu či poklesu ve sledovaných oblastech

- Prostor: porovnáváme dosažené výsledky s výsledky konkurentů podniku

- Plán: porovnáváme dosažené výsledky s plánovanými hodnotami, posuzujeme vzniklé odchylky a identifikuje jejich příčiny

- Expertní zkušenosti: tuto bázi používají zejména poradenské firmy či banky, kdy dosažené výsledky porovnávají a hodnotí na základě vlastních (expertních) zkušeností

Pro další kroky analýzy použijte výsledky z programu FinAnalysis

1. Srovnejte vypočtené hodnoty ukazatelů s konkurencí a odvětvím

Ve finanční analýze je problematické stanovit u mnohých ukazatelů nějaké přesné ideální hodnoty. Můžeme si ke každému probíranému ukazateli doplnit jeho doporučené hodnoty, tak jak je uvádějí různé odborné teoretické materiály. Tyto hodnoty je ovšem potřeba brát spíše jako hraniční, jako první rychlý test toho, je-li finanční zdraví firmy v normě, nebo vykazuje-li extrémní odchylky od standardů.

Mnohem průkaznější, a o finančním zdraví firmy více vypovídající, je srovnávání vypočtených hodnot v rámci firmy v různých časových obdobích společně s verbální interpretací jevů, které v čase měly na výsledky ukazatelů vliv. Zpravidla každý majitel firmy dokáže zpětně vyhodnotit některý z roků fungování firmy jako dobrý či nejlepší a k ukazatelům tohoto „vzorového“ roku pak vztahovat hodnoty z jiných let.

Dobré je porovnat vlastní firemní hodnoty s hodnotami jiných, podobných firem. Tím se dá prověřit, zda se vlastní firma v některých hodnotách od stejných či podobných firem neliší příliš „výrazně negativně“, což by mohlo být ukazatelem skutečnosti, že firma dělá něco opakovaně špatně. Pro srovnání vyberte podniky, které jsou co nejvíce podobné vašemu oceňovanému podniku. Srovnatelné podniky se hledají zejména z pohledu produktu, trhu působnosti, konkurence, předpoklad růstu tržeb a zisků atd. Počet podniků by měl být co nejvyšší, aby bylo dosaženo co největší variability, a zároveň takový, aby byly vybrány jen velmi podobné podniky. Zpravidla se doporučuje zvolit si 5–8 podniků. Jako zdroj dat firemních dat si můžete vybrat portály Veřejný rejstřík a Sbírka listin Justice.cz

Pro porovnání s českými průměry průmyslových podniků si můžete stáhnout ze stránek Ministerstva průmyslu a obchodu Finanční analýzy podnikové sféry.

2. Doplňte SWOT analýzu o skutečnosti zjištěné kvantitativní analýzou

Doplňte svou předběžnou SWOT analýzu o zjištění, která jste získali z programu FinAnalysis. SWOT analýza je metoda, pomocí níž můžete přehledně identifikovat silné a slabé stránky podniku (interní záležitosti podniku) ve vztahu k příležitostem a hrozbám, jejichž původcem je vnější prostředí. Z analýzy účetních výkazů a interpretace jejich výsledků lze vyčíst i silné a slabé stránky firmy a doplnit je do předběžné SWOT analýzy.

Doplníte tedy svou vytvořenou SWOT analýzu firmy. Do sekce interní, po udělané kvantitativní analýze programem FinAnalysis, přidáte další silné a slabé stránky firmy:

Silné stránky společnosti (Strenghts)

Příklad: nízké náklady, rostoucí HV nebo EBIT, správné zdroje financování, správné zadlužení, ...

Slabé stránky společnosti (Weaknesses)

Příklad: vysoké náklady, nízká produktivita, vysoká zadluženost, klesající zisk, klesající objem tržeb, ...

Poznámka: SWOT analýza je jednoduchý a přehledný nástroj pro strategické řízení, který slouží k posouzení vnitřních a vnějších faktorů ovlivňujících podnik. Název je složen z počátečních písmen čtyř anglických slov:

- S – Strengths (Silné stránky): vnitřní přednosti firmy, které jí dávají výhodu vůči konkurenci (např. kvalitní produkty, silná značka, loajální zákazníci, inovace).

- W – Weaknesses (Slabé stránky): vnitřní nedostatky nebo omezení, která firmu oslabují (např. vysoké náklady, zastaralé technologie, slabý marketing).

- O – Opportunities (Příležitosti): vnější pozitivní faktory, které může firma využít ke svému rozvoji (např. růst trhu, nové trendy, legislativní změny).

- T – Threats (Hrozby): vnější rizika, která mohou ohrozit podnikání (např. silná konkurence, ekonomická krize, změny v regulaci).

3. Vypracujte doporučení pro zlepšení stavu firemního hospodaření

Na základě získaných poznatků identifikujte nejzávažnější problémy v hospodaření společnosti a vypracujte doporučení pro zlepšení současného stavu. Jednou z možností, jak vyhodnotit získaná data, je porovnání s doporučenými hodnotami uváděnými v odborné literatuře. Nevýhodou je, že tyto hodnoty jsou stanoveny pouze obecně. Každý podnik je jiný, každý obor má svá specifika, proto je možné tato doporučení brát pouze jako základ. Proto je lepší vycházet z porovnání s konkurencí. Samozřejmě se zaměřte na trend, tedy pohyb v čase. Finanční teorie na základě výzkumů a zkušeností finanční praxe také stanovila pro některé ukazatele intervaly, ve kterých by se měly výsledné hodnoty podniku pohybovat.

Návrhy na zlepšení zjištěných problémů podniku by měly brát v potaz i ostatní vnitřní faktory podniku. Analýza vnitřního prostředí vytyčuje slabé a silné stránky společnosti. Jde o identifikaci kvality a kvantity podnikových zdrojů a schopnosti a způsobů vytváření jedinečných vlastností podniku, které jsou zdrojem konkurenční výhody.

Pro vypracování doporučení na zlepšení hospodaření sledujte zejména položky a ukazatele:

- zisk, HV, EBITDA

- vývoj tržeb, vývoj nákladů, vývoj cash flow

- produktivitu práce

- pokrytí majetku zdroji

- ukazatele rentability, zadluženosti, aktivity

- výsledek bankrotních modelů

Návrhy na dosažení cílového stavu potom zahrnují např.:

- variantní návrhy na opatření

- odhady rizik variantních řešení

- výběr doporučené varianty

4. Udělejte odhad budoucího vývoje na základě zjištěných skutečností

Jako návaznou součást situační analýzy byste měli udělat predikci budoucího vývoje prostředí. V silné, všudypřítomné konkurenci vítězí ten, kdo nejlépe dokáže předvídat další vývoj. Předvídání neboli predikce budoucího vývoje prostředí je základem tvorby vizí, strategických cílů a strategií, jedním z výchozích předpokladů strategického plánování.

Rostoucí složitost prostředí, ve kterém musíte fungovat a prosperovat, vyvolává spolu s měnícími se požadavky zákazníků potřebu vědět, jak se budou vyvíjet klíčové proměnné, na nichž závisí strategie rozvoje a efektivnosti podnikání. Prognóza není v literatuře jednoznačně definována; za společný znak všech definic však lze považovat fakt, že prognóza není jakákoliv předpověď budoucího vývoje, nýbrž předpověď, k níž je přiřazena pravděpodobnost jejího uskutečnění. Sestavení prognózy je zpravidla pracný a náročný proces, pro nějž nelze poskytnout jednoznačný a přesný návod. Smyslem prognózování je především snížení neurčitosti znalostí o budoucnu.

Soustřeďte se na tři typy prognóz:

- vývoj tržeb

- vývoj techniky a technologií

- vývoj lidských zdrojů

Použité zdroje

Kislingerová Eva - Hnilica Jiří: Finanční analýza - krok za krokem

Jiříček, Petr - Morávková Magda: Finanční analýza

Harna Lubomír - Rezková Jiřina - Březinová Hana: Finanční analýza

Neumaier Ivan - Neumaierová Inka: Výkonnost a tržní hodnota firmy

Eva Rosochatecká a kolektiv: Ekonomika podniků

Kislingerová Eva: Oceňování podniku

Kubíčková Dana - Kotěšovcová Jana

| Toto je zjednodušená verze pro mobilní telefony, pro plnou verzi přejděte na PC www.finanalysis.cz |